株取引で株価が底を打つときのパターン

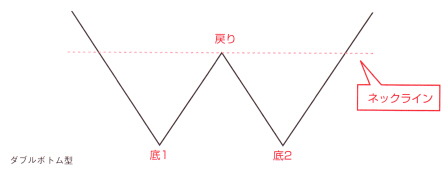

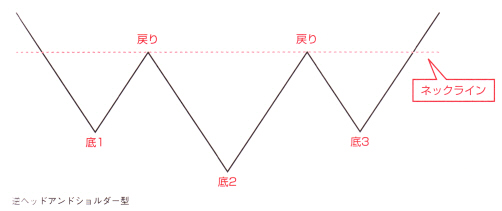

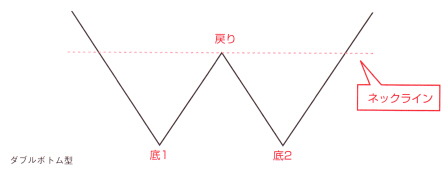

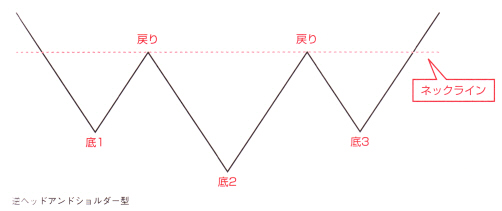

株価が天井を打つときにパターンが出るのと同様に、底を打つときにもパターンが出ることがあります。「ダブルボトム型」や「逆ヘッドアンドショルダー型」が出やすいパターンです。なお、ここでは戻りでネックラインを引きます。

●ダブルボトム型/逆ヘッドアンドショルダー型の意味

ダブルボトム型はダブルトップ型の逆で、底を2回打ったあとに上昇トレンドに入る形です。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

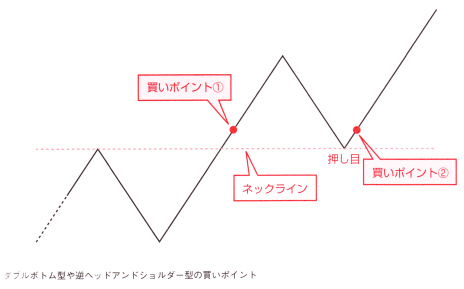

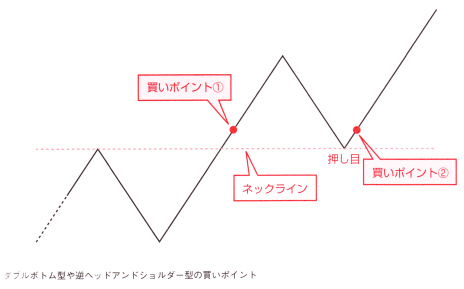

●ダブルボトム型/逆ヘッドアンドショルダー型の買いポイント

いずれの場合も、株価がネックラインを超えたところが買いのポイントになります。また、ネックラインを超えたあとで、株価がいったん下がって押し目をつけることがありますが、その押し目はネックライン付近になることが一般的です。もし、ネックラインを超えた直後に買いそびれていたなら、その押し目で買うようにします。

●ダブルボトム型の例

次の図は、新日本製鍛の週足チャートです。これを見ると、2002年8月頃から2003年6月頃にかけて、ダブルボトム型ができていることが分かります。そして、ネックラインを上回ったあとは、株価は順調に伸びていることが分かります。

ネックラインを超えた直後(図中の「買いポイント」)と、そのあとの最高値とを比べると、約4割ほど値上がりしています。買いポイントで買えていれば、大きな儲けを得ることができていたことになります。

●ダブルボトム型/逆ヘッドアンドショルダー型の意味

ダブルボトム型はダブルトップ型の逆で、底を2回打ったあとに上昇トレンドに入る形です。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

●ダブルボトム型/逆ヘッドアンドショルダー型の買いポイント

いずれの場合も、株価がネックラインを超えたところが買いのポイントになります。また、ネックラインを超えたあとで、株価がいったん下がって押し目をつけることがありますが、その押し目はネックライン付近になることが一般的です。もし、ネックラインを超えた直後に買いそびれていたなら、その押し目で買うようにします。

●ダブルボトム型の例

次の図は、新日本製鍛の週足チャートです。これを見ると、2002年8月頃から2003年6月頃にかけて、ダブルボトム型ができていることが分かります。そして、ネックラインを上回ったあとは、株価は順調に伸びていることが分かります。

ネックラインを超えた直後(図中の「買いポイント」)と、そのあとの最高値とを比べると、約4割ほど値上がりしています。買いポイントで買えていれば、大きな儲けを得ることができていたことになります。