株価チャートの天井と底でよく出るパターン

株価チャートにトレンドラインを引いてみると、特徴のあるパターンが出てくることもあります。そのようなパターンから売買のタイミングを判断することも、よく行われています。ここでは、株価が天井を打つときや底を打つときによく出るパターンを学習します。株価がしばらく上昇したあと天井を打つ際には「ダブルトップ型」や「ヘッドアンショルダー型」といった型が出ることがあります。

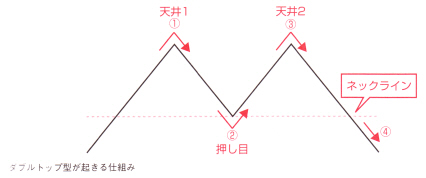

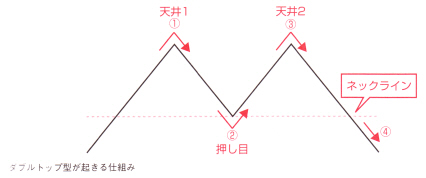

●ダブルトップ型

「ダブルトップ型」とは、株価が2回天井を打って下がりだす形を指します。1回目と2回目の天井は、同じぐらいの株価になることが多いものです。ダブルトップ型の株価の動きは、次のような状況で起こります。

①株価が一度天井を打って値下がりする

②ある程度下がったところで押し目になり、買いが入って株価が再度上昇し始める

③①の天井付近まで株価が上がったところで「前回はこのあたりで下がりだしたから」という思惑から売りが増える

④株価が下がりだし、前回の押し目も下回ってしまい、その後は下降トレンドに変わる

なお、ダブルトップ型や、この後に出てくるヘッドアンドショルダー型で、押し目の株価から水平に引いた線のことを「ネックライン」(Neck Line)と呼びます。

なお、ダブルトップ型や、この後に出てくるヘッドアンドショルダー型で、押し目の株価から水平に引いた線のことを「ネックライン」(Neck Line)と呼びます。

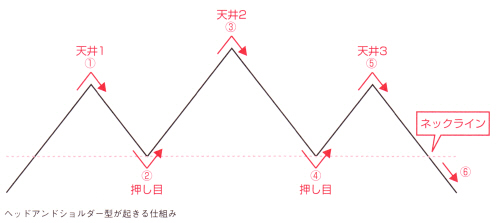

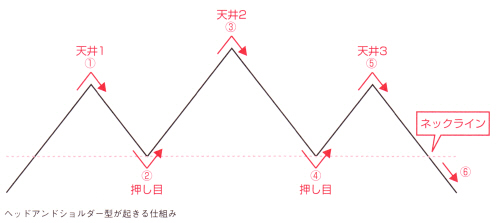

●ヘッドアンドショルダー型

「ヘッドアンドショルダー型」は、株価が3回天井を打って下がりだす形です。頭(Head)と両肩(Shoulder)に形が似ていることから、この名があります。両肩の株価は、ほぼ同じになることが普通です。日本では「三尊天井」(さんぞんてんじょう)とも呼びます。ヘッドアンドショルダー型は、次のような状況で起こります。

①株価が天井を打って値下がりする

②押し目をつけて株価が再度上がり始める

③①の天井を越えてさらに株価が上がったあと、値下がりに転じる

④①の押し目のあたりまで株価が下がると、「もう一度株価が上がるのではないか」という思惑で買いが増えて、株価が上がり始める

⑤株価が上がるものの、勢いがあまり続かす、①と同じぐらいの株価で値上がりがとまる

⑥株価が下がりだし、押し目の株価も下回ってしまって、そのあとは下落トレンドに変わる

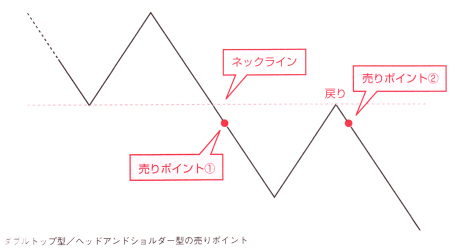

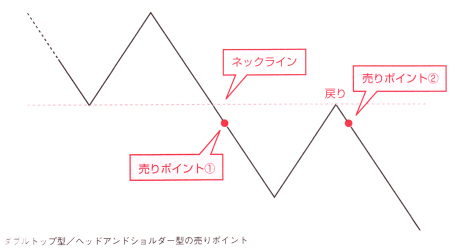

●ダブルトップ型/ヘッドアンドショルダー型が出たときの売りポイント

●ダブルトップ型/ヘッドアンドショルダー型が出たときの売りポイント

ダブルトップ型やヘッドアンドショルダー型が出て、株価がネックラインを割り込むと、そのあとは下落トレンドになることが多くなります。したがって、株価がネックラインを割り込んだところが売りのポイントになります(売りポイント①)。

また、ネックラインを割り込んだあと、株価がいったん戻ることもありますが、その戻りはネックライン付近でとどまることが普通です。もし、ネックラインを割った直後に売り損ねた場合は、その戻りの時点で確実に売っておくようにします(売りポイント②)。

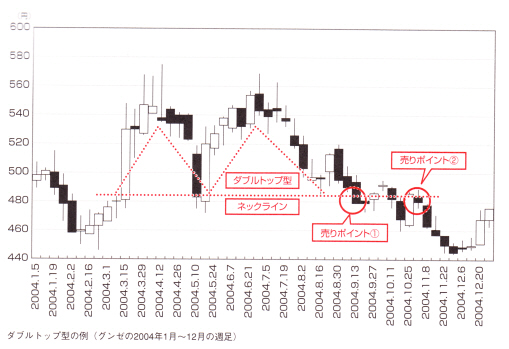

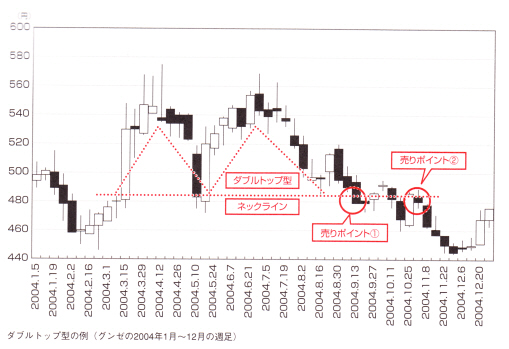

●ダブルトップ型の例

それでは、ダブルトップ型の例を1つあげておきましょう。次の図は、グンゼの週足チャートです。これを見ると、2004年4月と6月に570円前後で2回天井をつけています。また、480円付近にはネックラインができています。

そのあとで、株価は徐々に下落トレンドになり、9月にはネックラインを割り込んでいるので、そこが売りのポイントになります(図中の「売りポイント①」)。また、10月に株価がネックラインを下に割り込んだあと、再度ネックライン付近まで戻って、そのあと再度下がっています。ここも売りポイントになります(図中の「売りポイント②」)。

売りポイント①で売っていなった場合は、この段階で売っておくべきだったと言えます。そのあとの株価を見ると、下落気味に推移していることが分かります。

●ダブルトップ型

「ダブルトップ型」とは、株価が2回天井を打って下がりだす形を指します。1回目と2回目の天井は、同じぐらいの株価になることが多いものです。ダブルトップ型の株価の動きは、次のような状況で起こります。

①株価が一度天井を打って値下がりする

②ある程度下がったところで押し目になり、買いが入って株価が再度上昇し始める

③①の天井付近まで株価が上がったところで「前回はこのあたりで下がりだしたから」という思惑から売りが増える

④株価が下がりだし、前回の押し目も下回ってしまい、その後は下降トレンドに変わる

なお、ダブルトップ型や、この後に出てくるヘッドアンドショルダー型で、押し目の株価から水平に引いた線のことを「ネックライン」(Neck Line)と呼びます。

なお、ダブルトップ型や、この後に出てくるヘッドアンドショルダー型で、押し目の株価から水平に引いた線のことを「ネックライン」(Neck Line)と呼びます。●ヘッドアンドショルダー型

「ヘッドアンドショルダー型」は、株価が3回天井を打って下がりだす形です。頭(Head)と両肩(Shoulder)に形が似ていることから、この名があります。両肩の株価は、ほぼ同じになることが普通です。日本では「三尊天井」(さんぞんてんじょう)とも呼びます。ヘッドアンドショルダー型は、次のような状況で起こります。

①株価が天井を打って値下がりする

②押し目をつけて株価が再度上がり始める

③①の天井を越えてさらに株価が上がったあと、値下がりに転じる

④①の押し目のあたりまで株価が下がると、「もう一度株価が上がるのではないか」という思惑で買いが増えて、株価が上がり始める

⑤株価が上がるものの、勢いがあまり続かす、①と同じぐらいの株価で値上がりがとまる

⑥株価が下がりだし、押し目の株価も下回ってしまって、そのあとは下落トレンドに変わる

●ダブルトップ型/ヘッドアンドショルダー型が出たときの売りポイント

●ダブルトップ型/ヘッドアンドショルダー型が出たときの売りポイントダブルトップ型やヘッドアンドショルダー型が出て、株価がネックラインを割り込むと、そのあとは下落トレンドになることが多くなります。したがって、株価がネックラインを割り込んだところが売りのポイントになります(売りポイント①)。

また、ネックラインを割り込んだあと、株価がいったん戻ることもありますが、その戻りはネックライン付近でとどまることが普通です。もし、ネックラインを割った直後に売り損ねた場合は、その戻りの時点で確実に売っておくようにします(売りポイント②)。

●ダブルトップ型の例

それでは、ダブルトップ型の例を1つあげておきましょう。次の図は、グンゼの週足チャートです。これを見ると、2004年4月と6月に570円前後で2回天井をつけています。また、480円付近にはネックラインができています。

そのあとで、株価は徐々に下落トレンドになり、9月にはネックラインを割り込んでいるので、そこが売りのポイントになります(図中の「売りポイント①」)。また、10月に株価がネックラインを下に割り込んだあと、再度ネックライン付近まで戻って、そのあと再度下がっています。ここも売りポイントになります(図中の「売りポイント②」)。

売りポイント①で売っていなった場合は、この段階で売っておくべきだったと言えます。そのあとの株価を見ると、下落気味に推移していることが分かります。

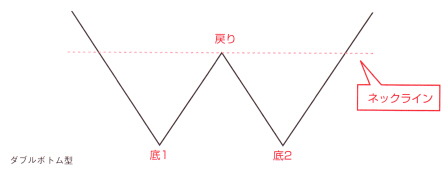

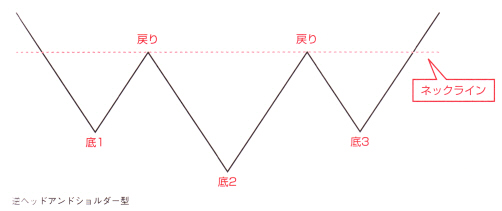

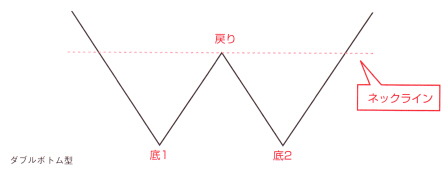

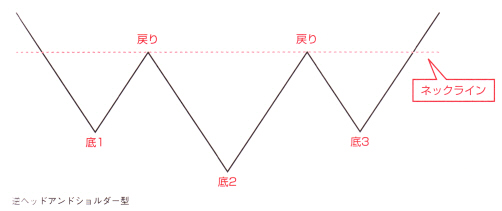

株価が天井を打つときにパターンが出るのと同様に、底を打つときにもパターンが出ることがあります。「ダブルボトム型」や「逆ヘッドアンドショルダー型」が出やすいパターンです。なお、ここでは戻りでネックラインを引きます。

●ダブルボトム型/逆ヘッドアンドショルダー型の意味

ダブルボトム型はダブルトップ型の逆で、底を2回打ったあとに上昇トレンドに入る形です。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

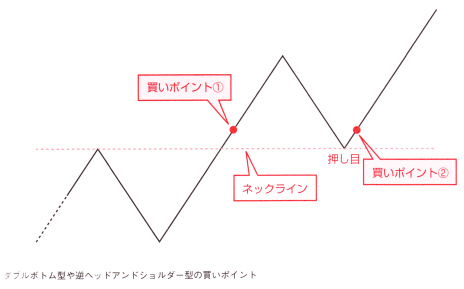

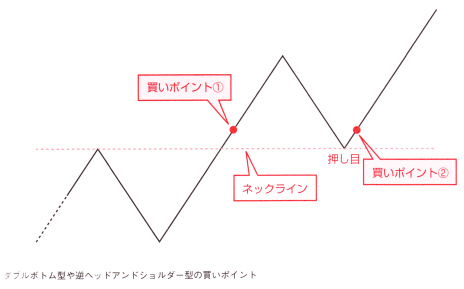

●ダブルボトム型/逆ヘッドアンドショルダー型の買いポイント

いずれの場合も、株価がネックラインを超えたところが買いのポイントになります。また、ネックラインを超えたあとで、株価がいったん下がって押し目をつけることがありますが、その押し目はネックライン付近になることが一般的です。もし、ネックラインを超えた直後に買いそびれていたなら、その押し目で買うようにします。

●ダブルボトム型の例

次の図は、新日本製鍛の週足チャートです。これを見ると、2002年8月頃から2003年6月頃にかけて、ダブルボトム型ができていることが分かります。そして、ネックラインを上回ったあとは、株価は順調に伸びていることが分かります。

ネックラインを超えた直後(図中の「買いポイント」)と、そのあとの最高値とを比べると、約4割ほど値上がりしています。買いポイントで買えていれば、大きな儲けを得ることができていたことになります。

●ダブルボトム型/逆ヘッドアンドショルダー型の意味

ダブルボトム型はダブルトップ型の逆で、底を2回打ったあとに上昇トレンドに入る形です。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

一方の逆ヘッドアンドショルダー型はヘッドアンドショルダー型の逆で、底を3回打ったあとに上昇トレンドに入ります。日本では「三尊底」(さんぞんぞこ)、あるいは「逆三尊型」(ぎやくさんぞんがた)とも呼びます。

●ダブルボトム型/逆ヘッドアンドショルダー型の買いポイント

いずれの場合も、株価がネックラインを超えたところが買いのポイントになります。また、ネックラインを超えたあとで、株価がいったん下がって押し目をつけることがありますが、その押し目はネックライン付近になることが一般的です。もし、ネックラインを超えた直後に買いそびれていたなら、その押し目で買うようにします。

●ダブルボトム型の例

次の図は、新日本製鍛の週足チャートです。これを見ると、2002年8月頃から2003年6月頃にかけて、ダブルボトム型ができていることが分かります。そして、ネックラインを上回ったあとは、株価は順調に伸びていることが分かります。

ネックラインを超えた直後(図中の「買いポイント」)と、そのあとの最高値とを比べると、約4割ほど値上がりしています。買いポイントで買えていれば、大きな儲けを得ることができていたことになります。