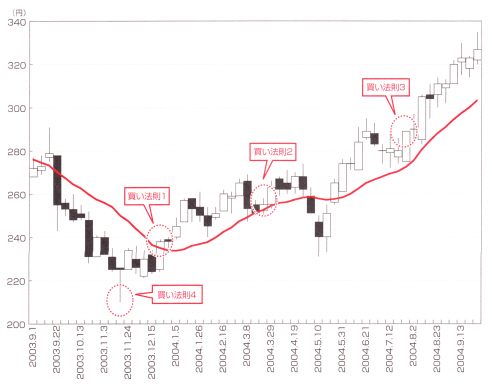

株取引でグランビルの法則で買うタイミングを判断する例

それでは、グランビルの法則を使って、実際に買いのタイミングを判断してみましょう。ここでは例として、日本水産の週足チャートに、13週移動平均線を入れたものを使います。

●法則1が出ている所

●法則1が出ている所

まず、2003年末頃を見てみましょう。ここでは、移動平均線の向きが下落から横ばいに変わりつつあり、また株価が移動平均線を下から上に抜いています。したがって、法則1の形になっていて、買いのタイミングです(図中の「法則1」の所)。実際、株価はそこから徐々に上昇傾向に変わっていっています。

●法則3が出ている所

2004年7月末頃には、株価が移動平均線に向かって一時下落したあと、移動平均線を割り込まずに、再度大きく上昇しています。これは法則3の形で、買いのタイミングです(図中の「法則3」の所)。株価はそのあと順調に上昇しています。

●法則4が出ている所

2003年11月頃を見ると、移動平均線が下向きで、株価は移動平均線を大きく下回っています。これは法則4の形になっています(図中の「法則4」の所)。しかも、このローソク足は下ヒゲの長い下影陰線になっていて、この面からも買いと言えます。このように、買い法則4で売買タイミングを判断する場合は、その法則だけでなく、ローソク足の形や、他のテクニカル指標等を組み合わせて、買いかどうかを判断するようにします。

●法則2がダマシになった所

2004年3月頃には、株価がいったん移動平均線を若干割り込んで、再度上昇しています。したがって、ここは法則2の形になります(図中の「法則2」の所)。ただし、このときは株価があまり上がらず、2004年5月ごろには一時的に大きく値下がりしています。

このように、買い法則が出たからといって、必ずしも株価が上がるとは限らず、ダマシ(チャートから想定された値動きと実際の値動きが異なること)になることもあります。ダマシにあったときには、損切りをして損失が拡大しないようにする必要があります。

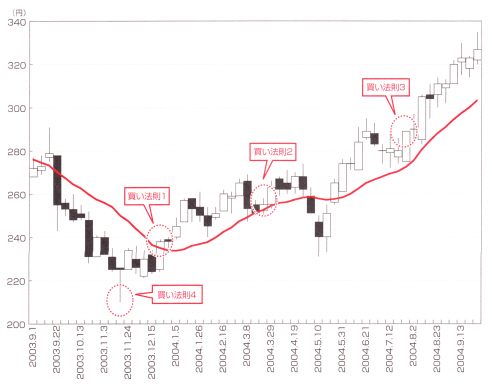

●法則1が出ている所

●法則1が出ている所まず、2003年末頃を見てみましょう。ここでは、移動平均線の向きが下落から横ばいに変わりつつあり、また株価が移動平均線を下から上に抜いています。したがって、法則1の形になっていて、買いのタイミングです(図中の「法則1」の所)。実際、株価はそこから徐々に上昇傾向に変わっていっています。

●法則3が出ている所

2004年7月末頃には、株価が移動平均線に向かって一時下落したあと、移動平均線を割り込まずに、再度大きく上昇しています。これは法則3の形で、買いのタイミングです(図中の「法則3」の所)。株価はそのあと順調に上昇しています。

●法則4が出ている所

2003年11月頃を見ると、移動平均線が下向きで、株価は移動平均線を大きく下回っています。これは法則4の形になっています(図中の「法則4」の所)。しかも、このローソク足は下ヒゲの長い下影陰線になっていて、この面からも買いと言えます。このように、買い法則4で売買タイミングを判断する場合は、その法則だけでなく、ローソク足の形や、他のテクニカル指標等を組み合わせて、買いかどうかを判断するようにします。

●法則2がダマシになった所

2004年3月頃には、株価がいったん移動平均線を若干割り込んで、再度上昇しています。したがって、ここは法則2の形になります(図中の「法則2」の所)。ただし、このときは株価があまり上がらず、2004年5月ごろには一時的に大きく値下がりしています。

このように、買い法則が出たからといって、必ずしも株価が上がるとは限らず、ダマシ(チャートから想定された値動きと実際の値動きが異なること)になることもあります。ダマシにあったときには、損切りをして損失が拡大しないようにする必要があります。